この記事はリタイアメント移住でバリ島にて年金生活をしている日本人の確定申告について納税先や申告、納税方法などを紹介した記事です。

間違った申告や納税をして損をしたり、脱税などでつかまったりしたら、困るよなぁって考えている年金生活のリタイアメント移住者の方ぜひこの記事を読んで正しい納税をしてください。

日本では毎年2~3月に、所得税などの確定申告をしますね。

最近はe-TAXといって、オンラインでも申告ができるようになりました。

毎年きちんと申告をして、正しい納税をしなくてはいけませんよね。

でも、バリ島で年金生活を送っている日本人移住者の皆さん。

どこにどうやって申告して、いくら税金を払わなくてはいけないのか、わかります?

日本でもらっている年金だから、申告なんてしなくてもいい、なんて考えていると脱税なんてことになりますよ。

そんなことにならないために、この記事ではインドネシア・バリ島にリタイアメント移住した年金生活者の確定申告と納税方法について紹介いたします。

この記事を読んでいただければ、どこに申告をして、いくらくらいの税金を納めなくてはいけないのかがわかります。

納税に関して正しい知識を得ることにより、二重課税などによって余分に税金を支払ってしまったといったことや、納税忘れで脱税疑惑を持たれてしまったといったトラブルを回避することができます。

税に関して正しい知識を持ち、損をしない移住生活を楽しみましょう。

今回の記事はリタイアメント移住者が対象となります。

投資家ビザやワーキングビザなどバリ島内で収入のある方は税金の計算が複雑ですので、税理士などにご相談ください。

目次

どこにいくら納税しなくてはいけないのか?

納税方法を紹介する前に、バリ島にリタイアメント移住している年金生活者は、どこにいくら納税したらいいのかを紹介します。

日本でもらっているから日本の税務署に納税するのか?

いや、バリ島に住んでいるからバリ島インドネシアに納税しなくてはいけないのでは?

そもそも、年金って税金かかるの?

こんな疑問から解決していきましょう。

そもそも年金にも税金ってかかるの?

年金も立派な収入ですので所得税がかかります。

ただし、日本の場合は以下で定めた所得額については、非課税となっています。

65歳未満の場合、年間98万円

65歳以上の場合、年間148万円

この金額以下の年金受給額なら、所得税はかかりません。

一方、インドネシアでの所得税は、年間Rp54.000.000までは非課税となっています。

2024年2月現在およそ1円=Rp100なので、インドネシアの場合年間の年金受給額が54万円以下なら、所得税はかからないことになります。

ということは、日本で納税した方が、やすくなるのでは?とお考えかもしれませんが、そうはうまくいきません。

納税は日本?インドネシア?

納税先は年間を通じて183日以上滞在している国、地域というのが原則です。

また、租税条約を締結している国同士では、その条約に従うとなっています。

この事より、年金収入が日本であっても、バリ島インドネシアにて移住生活をしているかたは、インドネシアで納税をしなくてはいけません。

また、年金受給申請をする際、住所をバリ島とした場合、租税条約に関する届出書を提出したと思います。

租税条約に関する届け出とは、非居住者(日本に居住していない者)が日本において源泉徴収の減額もしくは免除をするための届け出の事。

この届け出を年金事務所に提出した場合、受給する年金からは所得税(及び復興特別所得税)の源泉徴収が免除されます。

つまり、日本では年金には課税されなくなるということです。

ということで、インドネシア・バリ島に移住している年金生活者はインドネシアに納税しなくてはいけないということになります。

納税額はいくら?

2024年2月現在のインドネシアの所得税額について紹介します。

まず、年間所得額から以下の金額が所得税控除として引かれ、残った金額が課税所得額となります。

課税所得額=年間所得額-控除額

| 項目 | 控除額 | |

| 基礎控除 | Rp54.000.000 | |

| 配偶者控除 | Rp4.500.000 | |

| 扶養控除(3名まで) | Rp4.500.000 |

上記計算で算出された課税所得額に対し、以下の税率で所得税が計算されます。

ただしインドネシアの所得税は超過累進課税。

超過推進課税とは、課税所得額が一定額を超えた場合、その超えた分にのみ最も高い税率を適用する課税方式です。

| 課税所得額 | 税率 |

| Rp60.000.000以下 | 5% |

| Rp60.000.000~Rp250.000.000 | 15% |

| Rp250.000.000~Rp500.000.000 | 25% |

| Rp500.000.000~Rp5.000.000.000 | 30% |

| Rp5.000.000.000以上 | 25% |

例えば。年間の年金受給額が150万円=Rp150.000.000だったとしましょう。

単身者の場合は控除額はRp54.000.000ですのでRp150.000.000-Rp54.000.000=Rp96.000.000

このRp96.000.000が課税対象額になります。

Rp96.000.000のうち、Rp60.000.000までは税率5%ですのでRp60.000.000×5%=Rp3.000.000

Rp60.000.000を超えたRp36.000.000は税率15%になりRp36.000.000×15%=Rp5.400.000

この2つを合わせてRp3.000.000+Rp5.400.000=Rp8.400.000が納税額となります。

納税手続きの前に行うこと

それでは、インドネシアへの納税方法について紹介していきます。

納税手続きは基本オンラインで行いますが、その前にやらなくてはいけないことがあります。

それは、NPWPの取得、EFIN番号の取得、納税サイトのアカウント登録です。

ただしこれらの登録、取得は一度だけ行えば結構です。

翌年からは必要ありません。

NPWPの取得

NPWPとは納税者番号。

インドネシアで納税をするものは、すべてこの番号を取得しなくてはいけません。

また、納税の管理もこの番号を基に行います。

NPWPの取得は、居住地区の税務署にて行います。

オンラインでもできますが、その方法はまた後日紹介します。

このNPWPは一度取得したらインドネシア国内に居住する限り、ずっと使うものです。

ですので、毎年取得するものではありません。

EFIN番号の取得

NPWPを取得したら、オンラインで確定申告をする前に、EFIN(Electronic Filing Identification Number)という番号を最寄りの税務署で取得しなくてはいけません。

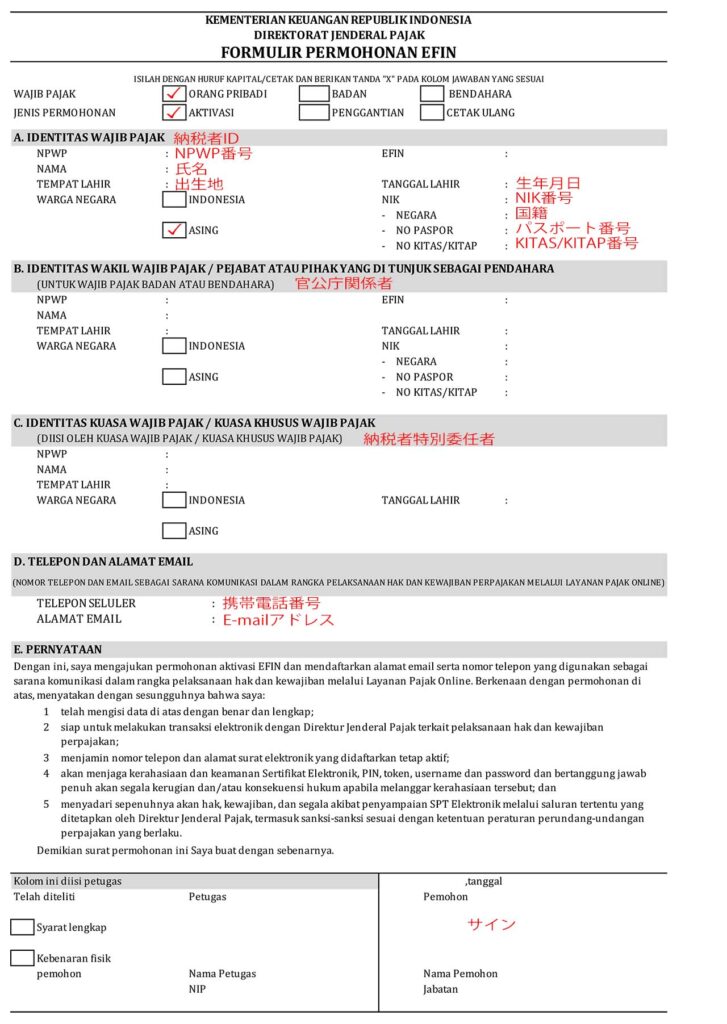

EFIN取得申請

まず最初に、最寄りの税務署(Kantor Pajak)に連絡し、EFIN申請用紙を取り寄せます。

最近はどこの税務署もWA(WhatsApp)番号を公開していますので、この番号にWAでEFIN申請書を請求すれば、すぐに送ってもらえます。

記載個所は、赤字で注釈を入れたところだけになります。

記載できたら、パスポートのコピー、NPWPカードのコピー、KITASのコピーを添えてWAで税務署に提出しましょう。

1~3月は確定申告で税務署も忙しいので、できたら12月前に申請しておきましょう。

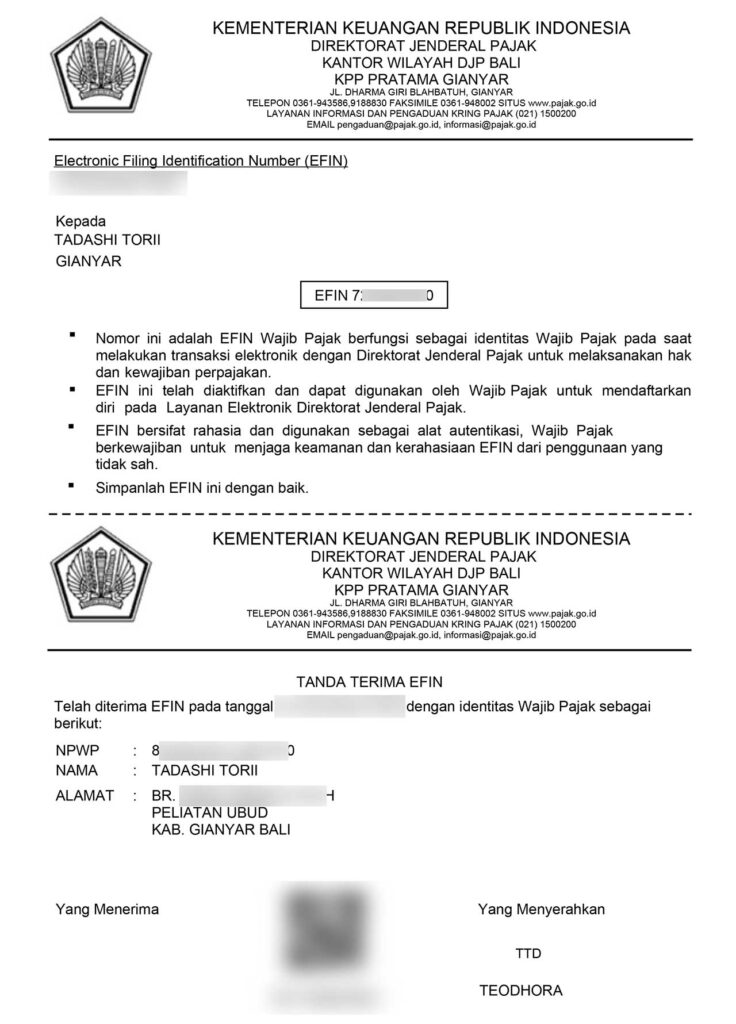

EFIN番号の取得

EFIN申請が受理されると1~2日程度で、EFIN番号の連絡書がメールで送られてきます。

ここに書かれている「EFIN」以下の数字がEFIN番号になります。

なお、このEFIN番号は、今後毎年使うものですので、1回だけ申請・取得すればOKです。

翌年は申請しなくて大丈夫です。

担当税務署

Denpasar

KPP Madya Denpasar

WhatsApp:081138009904

担当エリア:Denpasar/Sanur

Badung Utara(北バドゥン)

KPP Pratama Badung Utara

WhatsApp:081808700200

担当エリア:Mengwi/Abiansemal/Petang/Kuta Utara

Badung Selatan(南バドゥン)

KPP Pratama Badung Selatan

Twitter:https://twitter.com/pajakbadsel

担当エリア:Kuta/Kuta Selatan

Gianyar

KPP Pratama Gianyar

WhatsApp:082211333907

担当エリア:Gianyar

オンライン確定申告のアカウント登録

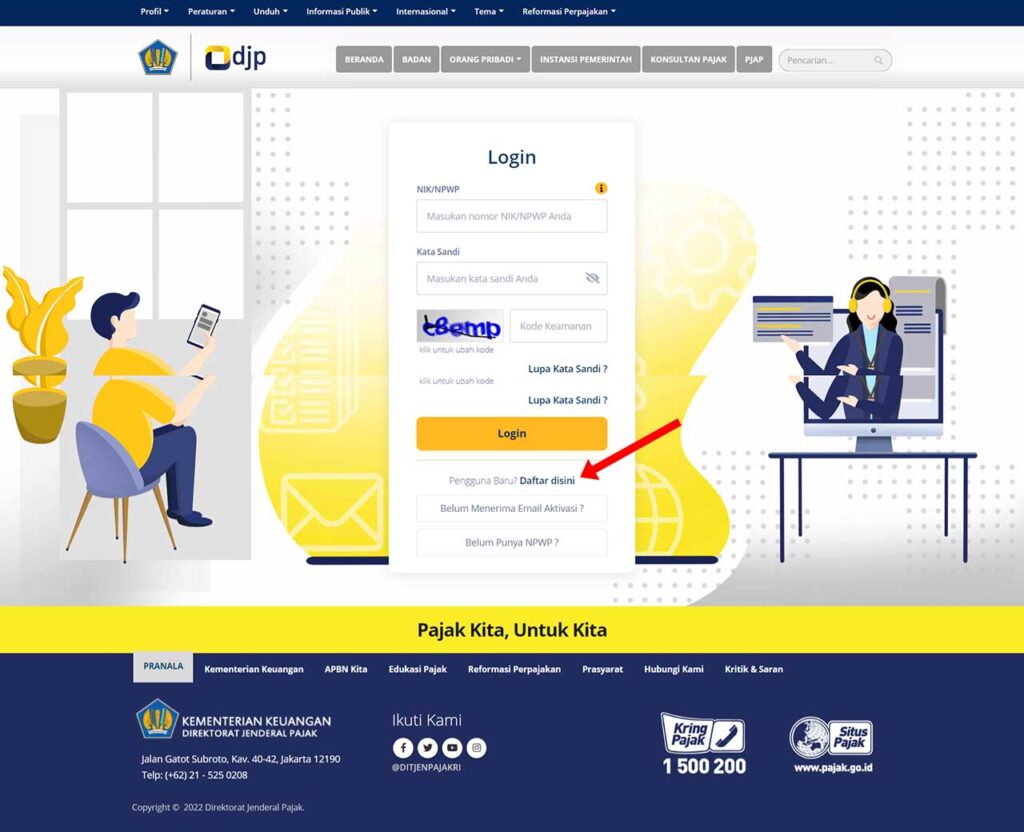

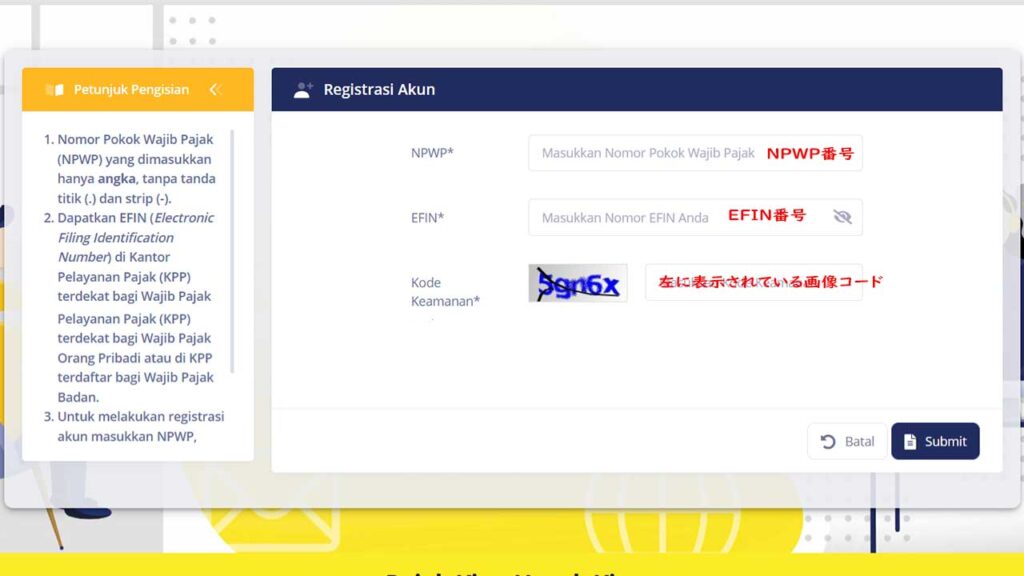

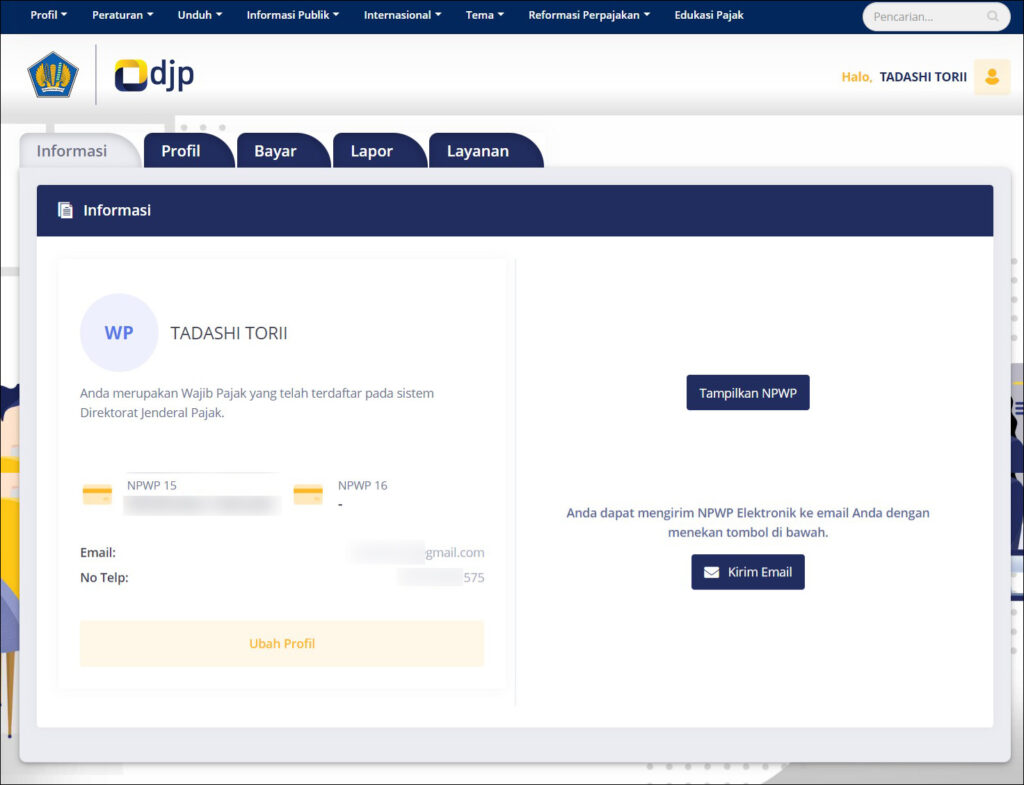

EFIN番号が決まったら、次はオンライン確定申告のアカウントを作成します。

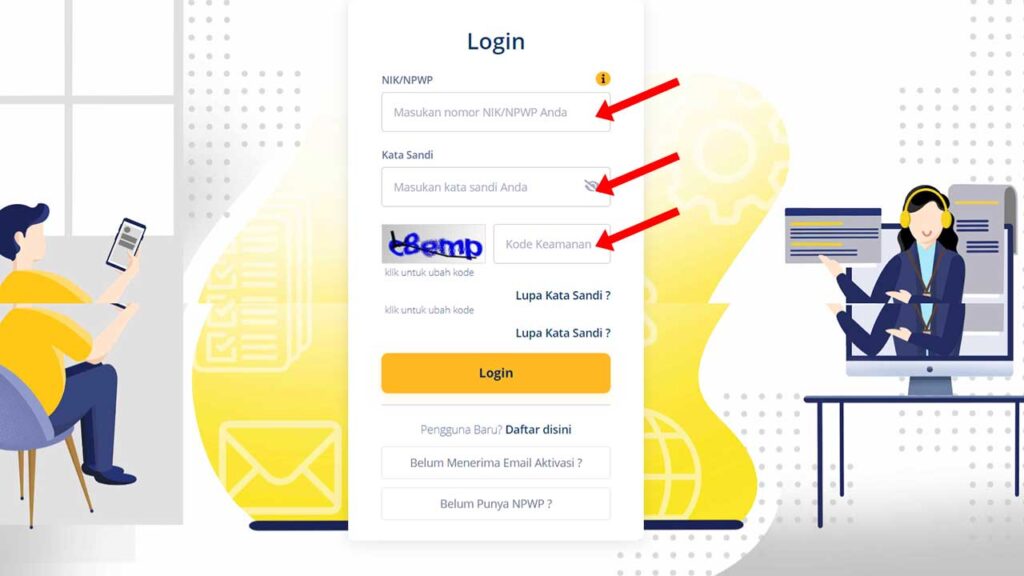

最初に税務署サイトのログイン画面にアクセスします。

https://djponline.pajak.go.id/account/login

Daftar di siniという文字をクリックしてアカウント作成画面に飛びましょう。

ここでNPWP番号と先ほど取得したEFIN番号(数字だけ)を入力します。

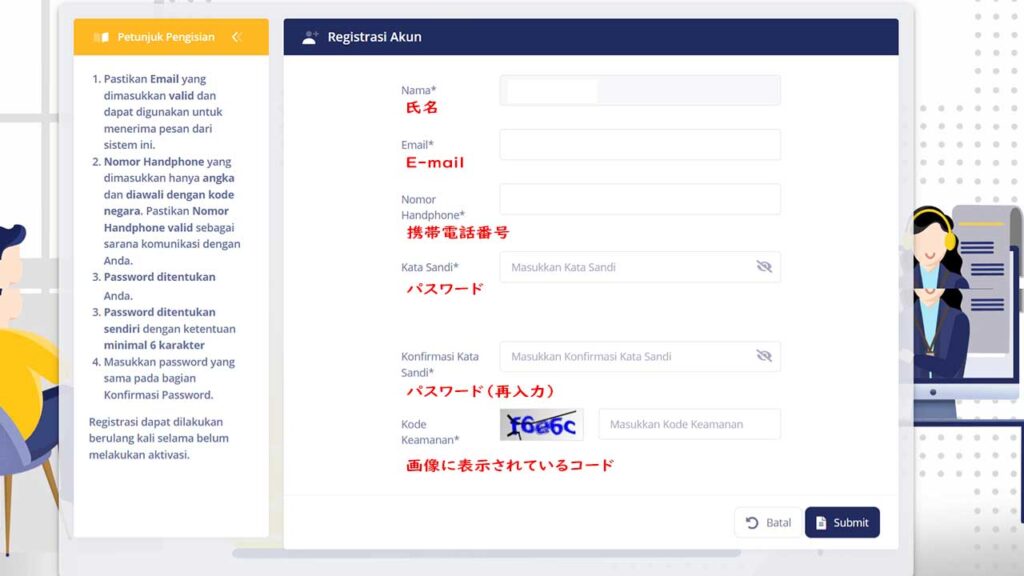

次の画面で氏名、メールアドレス、電話番号、そして好きなパスワードを入力します。

ここで入力したパスワードが今後サイトのログインパスワードになるので忘れないようにしましょう。

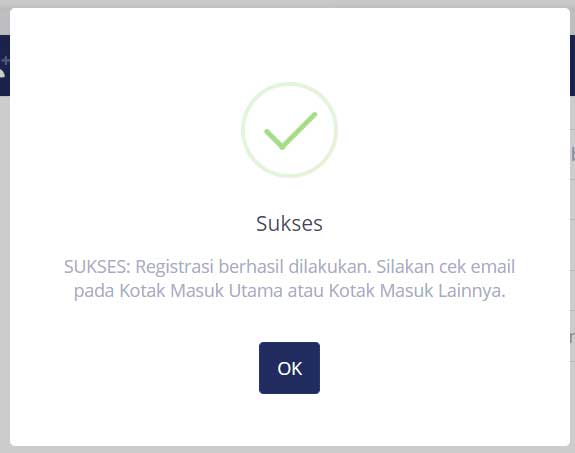

アカウント登録が完了すると、このような表示が出ますので、「OK」をクリックします。

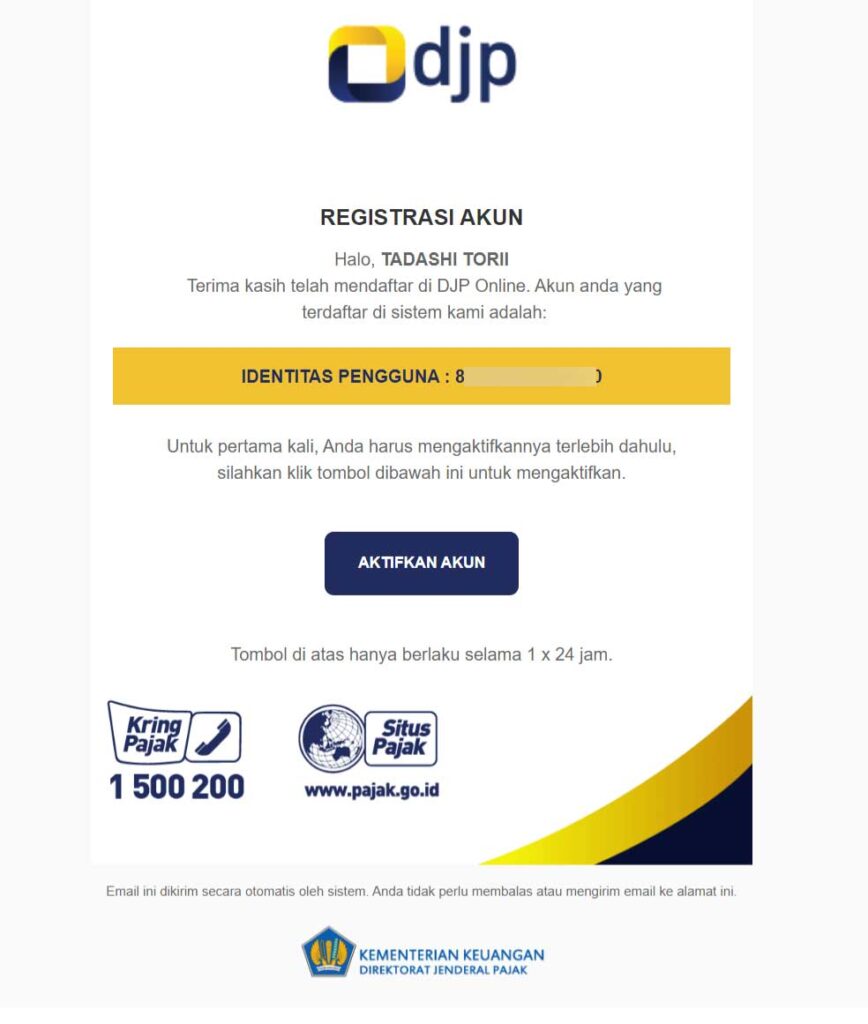

2~3分後に登録したメールアドレス宛に、税務署からメールが届きます。

メールを開き、「AKUTIFKAN AKU」をクリックして、アカウント登録は終了です。

このアカウント登録も1回だけ行えばOKです。

ここで登録したアカウントのパスワードは、毎年使いますので、忘れないようにしましょう。

オンライン確定申告

EFIN申請とアカウント登録ができたら、いよいよ確定申告です。

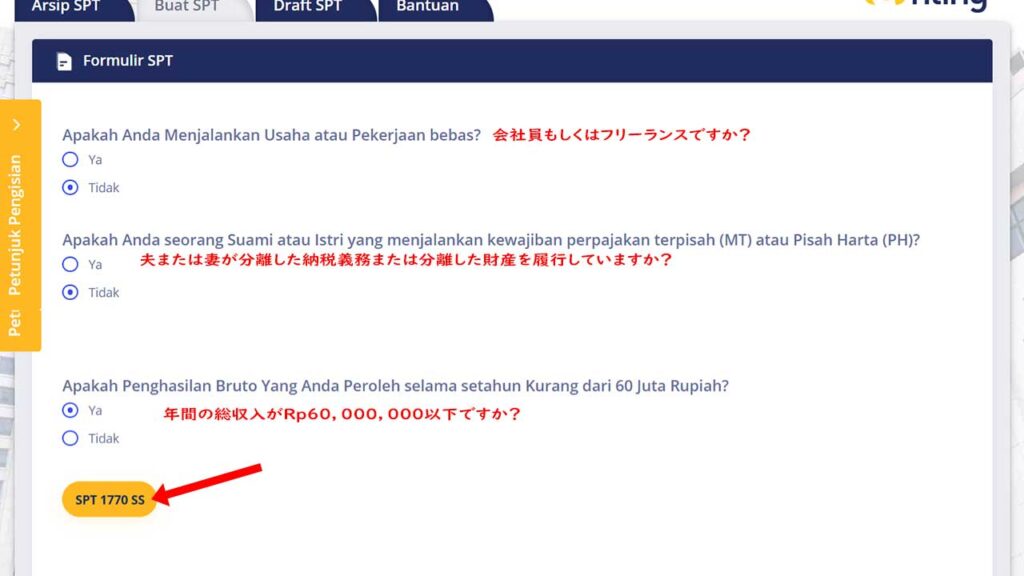

申告フォームは、所得がRp60.000.000以下の場合と、それ以上の場合とで変わってきます。

所得がRp60.000.000以下の方は低所得者となるのでSPT1770SSという申告フォームになります。

Rp60.000.000以上の方は所得税が発生するの札SPT1770という申告フォームになります。

所得がRp60.000.000以下の方

まずは、税務署サイトhttps://djponline.pajak.go.id/account/loginにアクセスしましょう。

ログイン画面が開いたら、NPWP番号と、アカウント登録で決めたパスワードを入力してログインします。

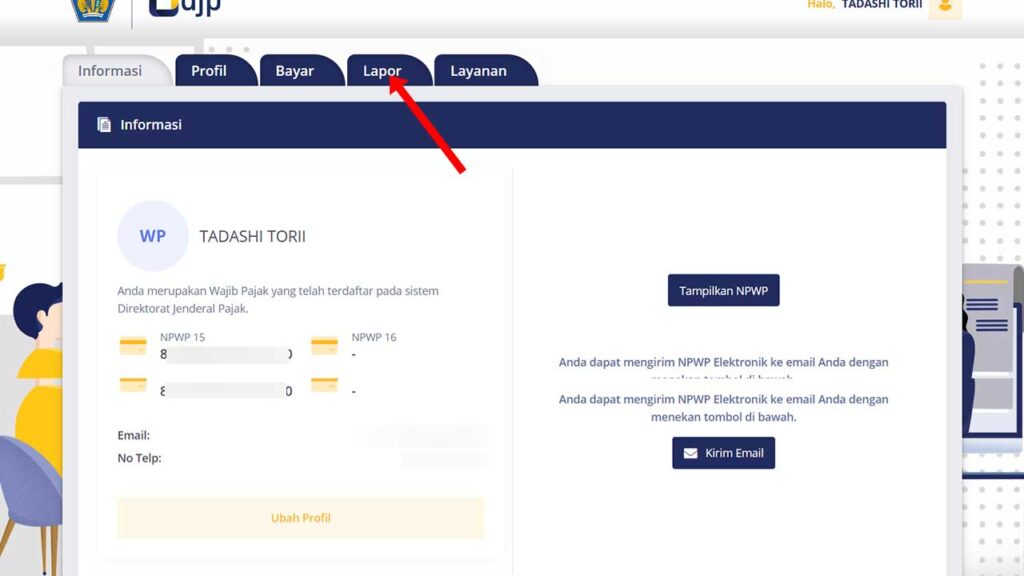

ログイン後の画面の上にある「Lapor」をクリックします。

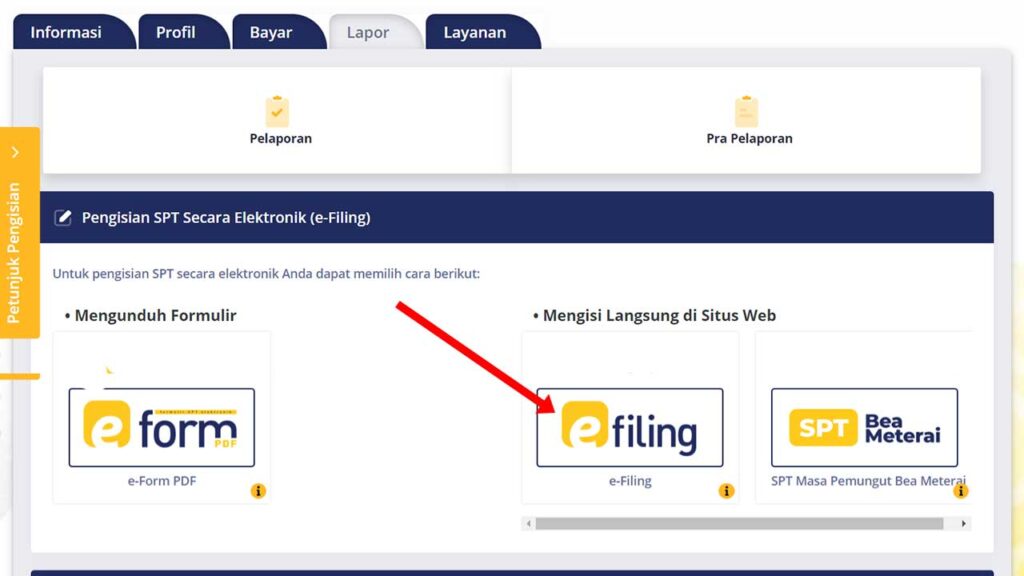

Lapor(申請)方法にはいくつかの方法がありますが、今回はe-filing(オンライン申請)を行います。

e-filingをクリックします。

いくつかの質問に答えます。

年間の所得額がRp60.000.000以下の場合は、上図のようになります。

すべて答えると「SPT1770SS」という文字が出ますので、これをクリックします。

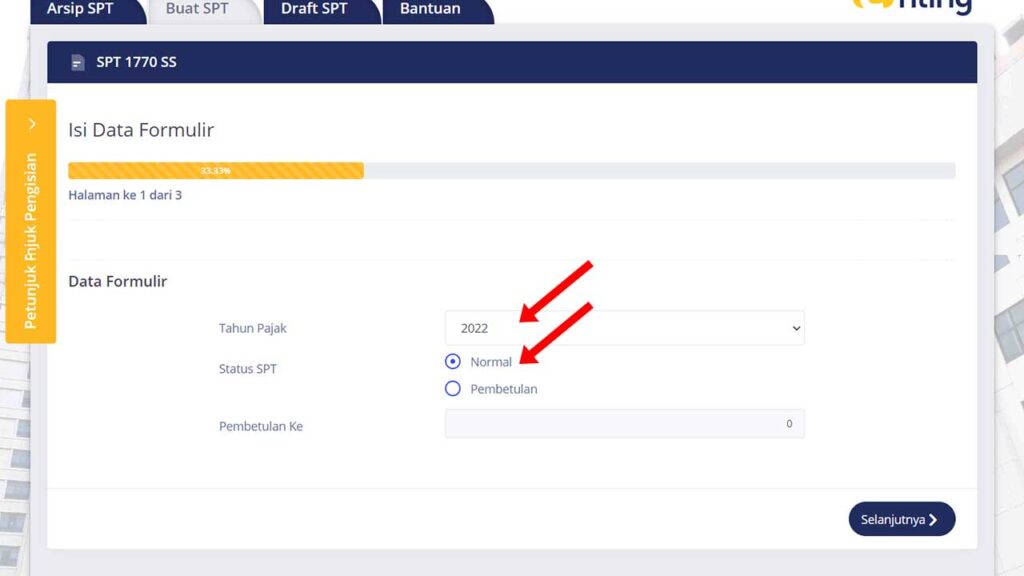

Tahun Pajakとは、納税年度のことで今年は2023年になります。

つまり、2023年1月から12月までの所得に対しての申告になります。

Status SPTはNormalにしてください。

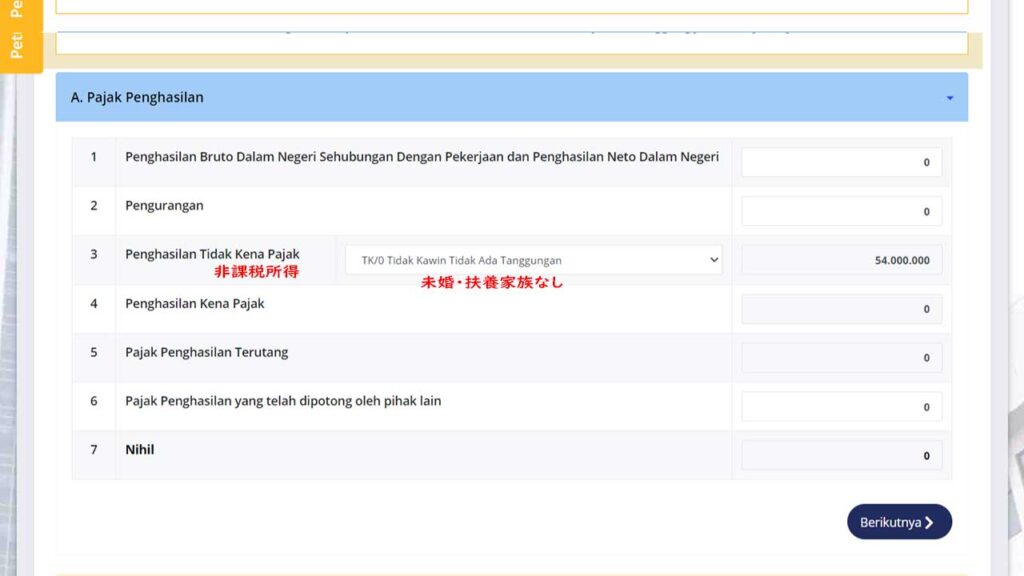

次の画面では、所得金額を入力します。

1のPenghasilan・・・の欄に年間の所得額(年金受給額)を入れてください。

3の非課税所得ですが単身者の場合は「未婚・扶養家族なし」などを選択します。

未婚で扶養家族がない場合はRp54.000.000までの所得は非課税になります。

配偶者がいる場合は、配偶者控除Rp4.500.000が加算されRp58.500.000までは非課税となります。

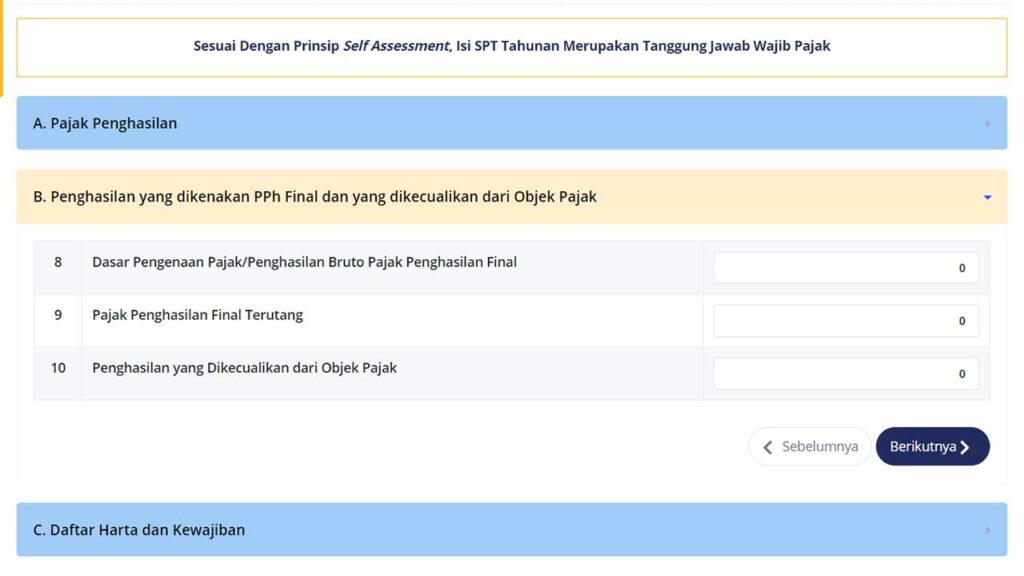

この画面もすべて0を入力します。

最初から0と入力されているので、何もせずに「Berikutnya」をクリックしていけばいいでしょう。

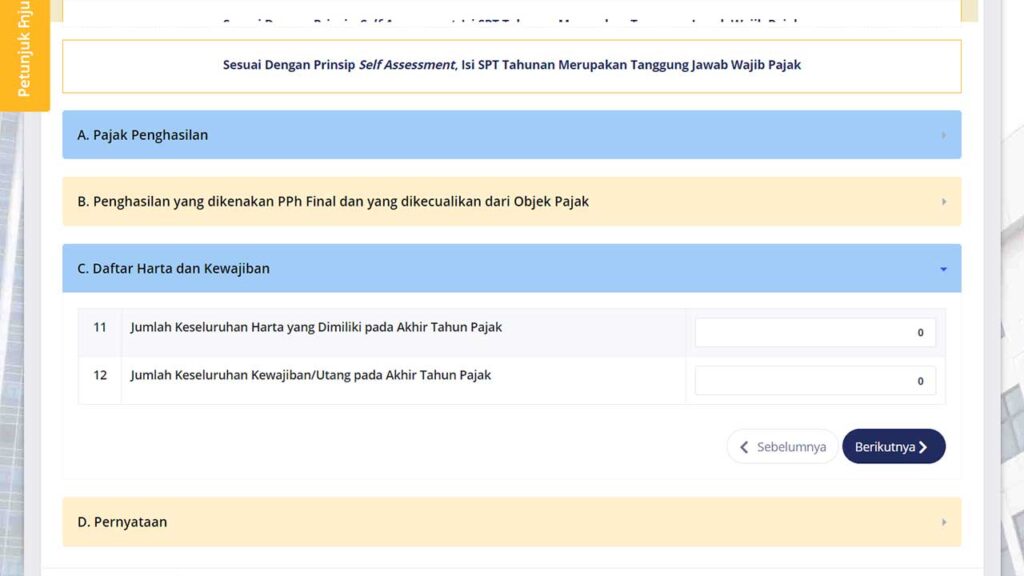

この画面も0にしたまま「Berikutnya」をクリックします

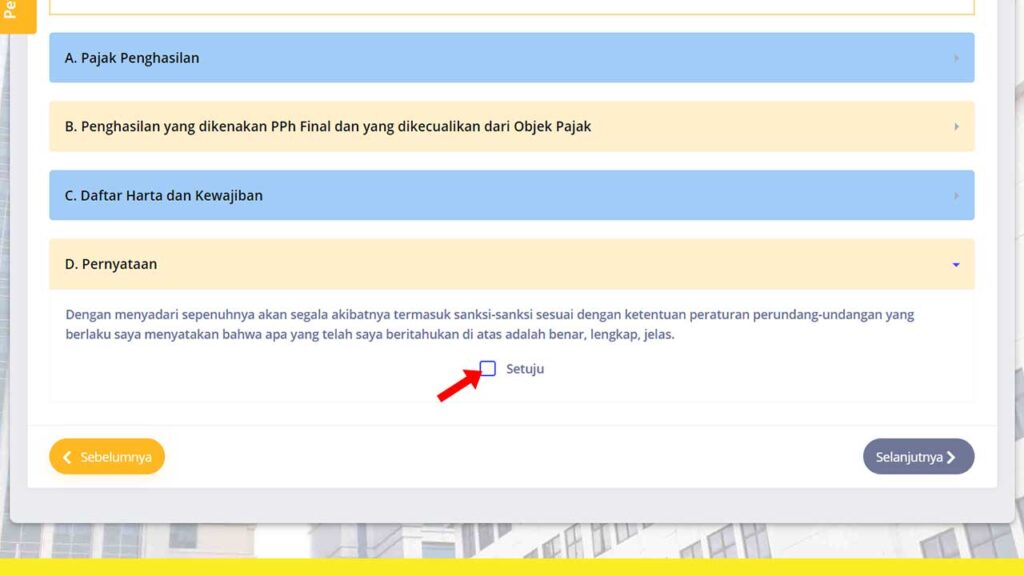

ここは「入力内容に間違いはありません」といった宣誓をする画面です。

「Setuju」にチェックマークを入れましょう。

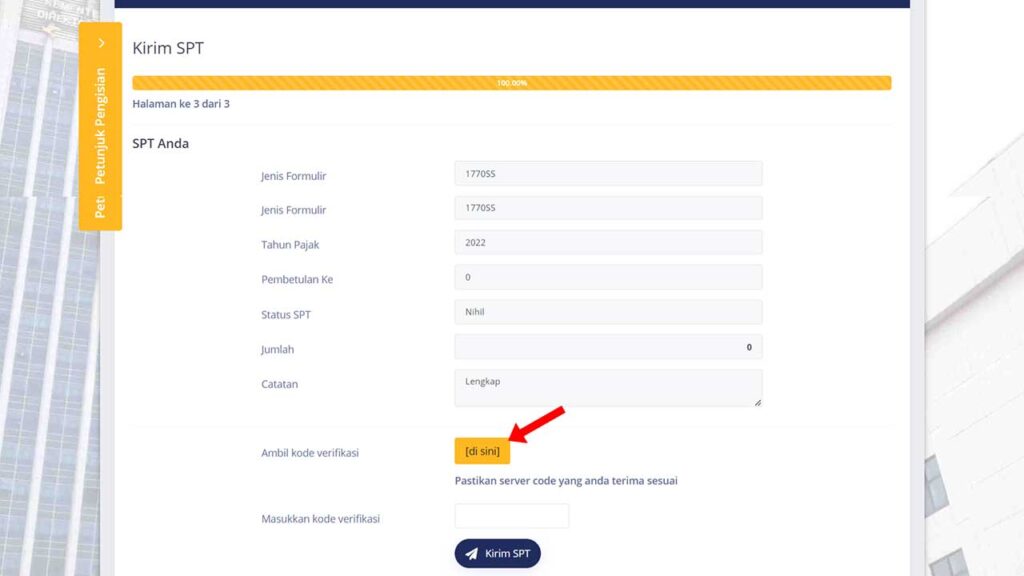

次の画面は入力内容の確認画面です。

Status SPTがNihilになっているということは、納税額は無(納税しなくてよい)という事です。

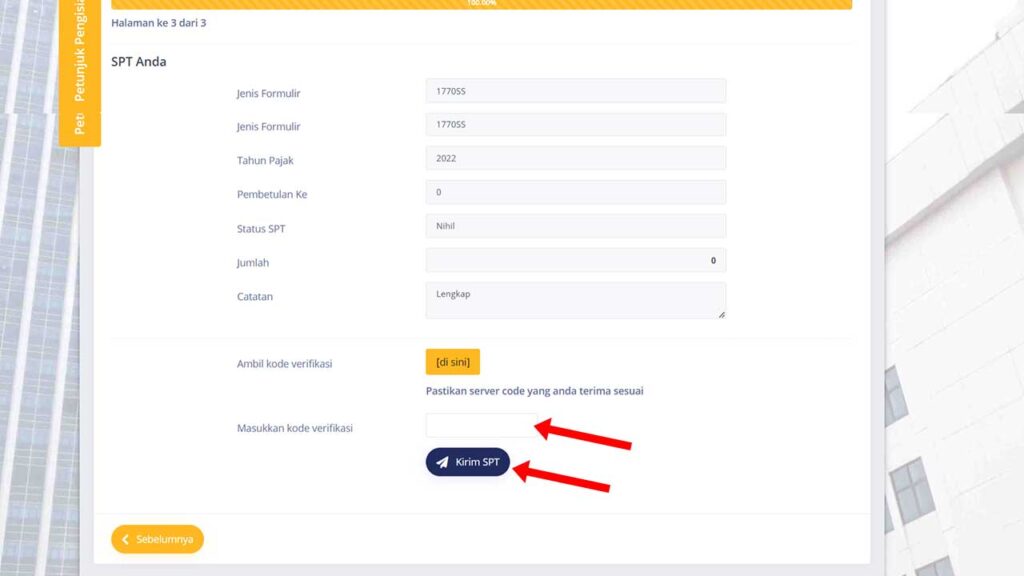

ここで、「Ambil Kode Verifikasi(検証コード取得)」の欄にある「di sini」をタップします。

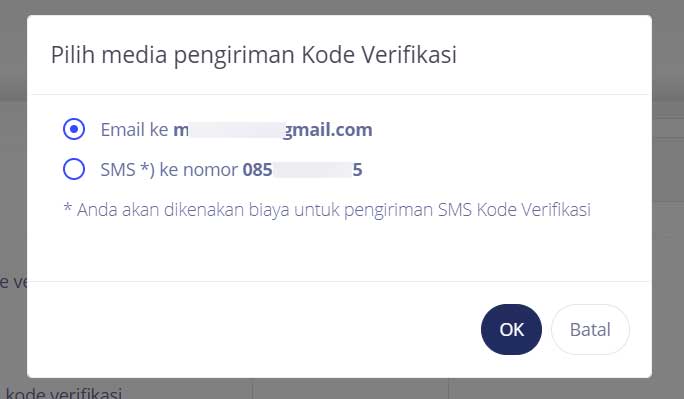

ロボットなどによる自動登録やなりすましを防止するために、検証コード(Kode Verifikasi)」をメールもしくはSMSで送り、それを入力します。

そのコードをメールで送るのかSMSで送るのか選択します。

SMSの場合、うまく届かないことがあるので、Emailをお薦めします。

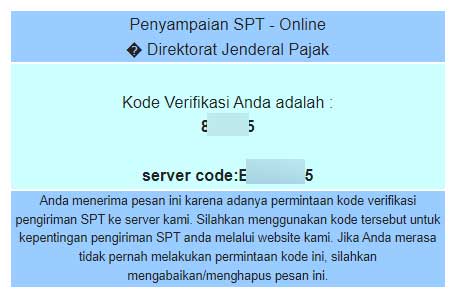

Emailに上図のようなメールが届きます。

この「Kode Verifikasi Anda adalah:」以下の数字が検証コードです。

先ほどの画面に戻り、「Masukan Kode Verifikasi」にメールで届いた検証コードを入れ、「kirim SPT」をクリック。

これで、確定申告は終了です。

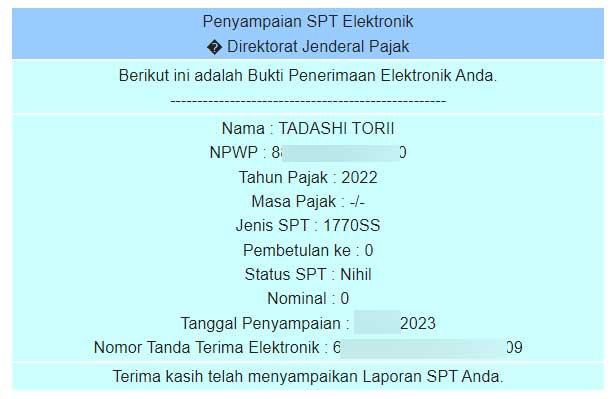

後ほど、上図のような「確定申告受理証明書」が届きますので、大切に保管しておきましょう。

所得ががRp60.000.000以上の方

所得がRp60.000.000以上の方は、所得税が発生しますので、まず最初に納税額を計算して納税をします。

納税額の計算方法はこちら「納税額はいくら」をご覧ください。

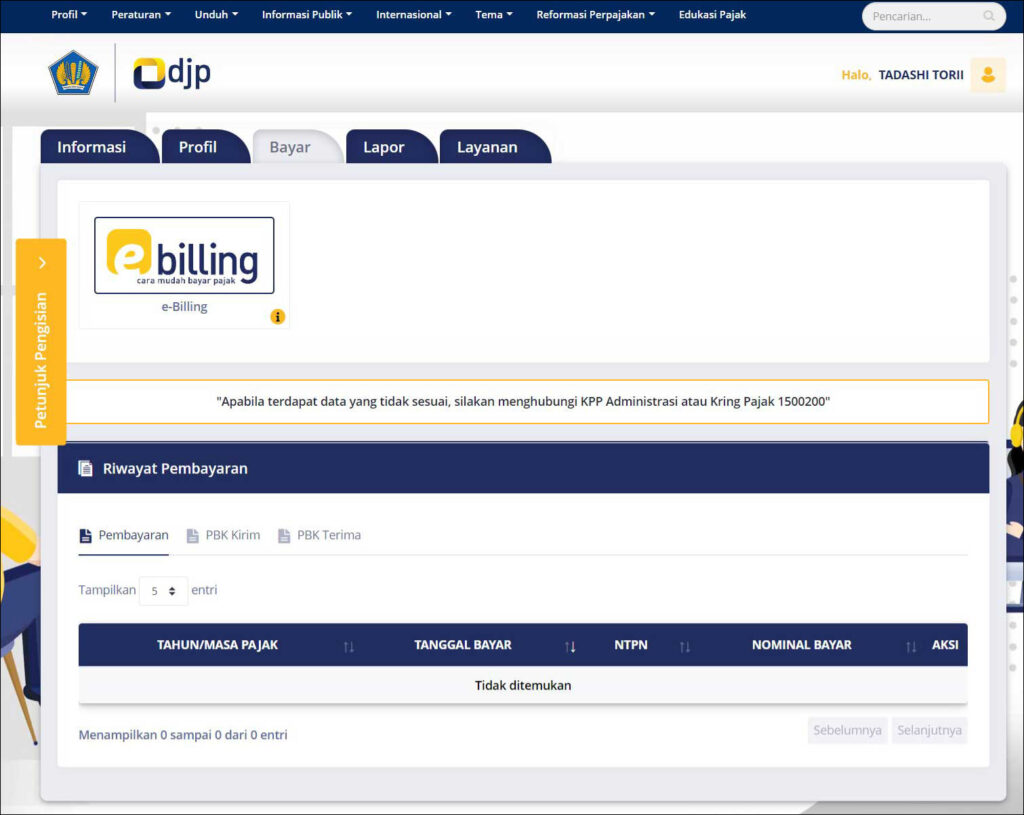

税務署サイトhttps://djponline.pajak.go.id/account/loginにアクセスし、ログインします。

画面上部の「Bayar」タグをクリックします。

「e-billing」のマークをタップします。

NPWP,Nama(氏名),Alamat(住所)は自動的に表示されます。

Jenis Pajakは411125、Jenis Setoranは200を選び、Tahun Pajakには申告年を選びます。

申告年ですが、前年になりますので間違えないように。

Jumulah Setorには、納税額を入力します。

所得額ではなく、計算によって求めた納税額ですので、お間違いのないように。

入力したら、「Buat Kode Billing」をクリックします。

支払いコード(Kode Billing)が表示されますので、スクリーンショットを取って保存します。

この後、最寄りの銀行に行き、支払いコードを提示して納税を行います。

その際、支払い伝票を必ず持ち帰ってください。

支払いができたら、支払い伝票をもって最寄りの税務署で確定申告をします。

オンラインでも申告はできますが、その方法はまた後日お知らせいたします。

今回、税務署に行って納税をしたため、オンライン画面のスクリーンショットが取れず、解説できませんでした。

来年は、すべて自宅で行いますので、それまでお待ちください。

年金生活移住者の確定申告と納税まとめ

この記事では、バリ島インドネシアにてリタイアメント移住生活を送る年金生活者の納税と申告について紹介しております。

年金は所得であるため、一定額以上の受給額がある場合は所得税を納税しなくてはいけません。

日本で暮らしている年金受給者は、受給時に所得税を源泉徴収されていますので、納税や確定申告は原則不要となります。

(控除等がある場合は確定申告すれば税金の一部が戻ってくることがあります)

しかし、一年の大半をインドネシア・バリ島で暮らすリタイアメント移住者は、租税条約に関する届を提出することにより、日本での源泉徴収は免除されます。

その代わり、滞在国であるインドネシアで年金受給に対する所得税の申告と納税をしなくてはいけません。

インドネシアの所得税は超過累進課税方式で、年間所得から控除額を引いた残りの金額に対し、一定の税率で計算されます。

年間所得がRp54.000.000以下の場合、控除により所得税は免除されますが、それでも申告を行わなくてはいけません。

また、Rp54.000.000以上の所得がある方は、納税額を算出し、銀行窓口で納税したのち税務署もしくはオンラインで申告をします。

正しく申告と納税が行われると、税務署から納税証明が送られてきます。

日本で年金などの所得がある方の所得額は、インドネシアの税務署などは調べることができません。

そのため、納税者の自己申告により納税額などが決定されます。

つまり、ごまかそうと思えば、いくらでもごまかしはできますが、万一不正が発覚した場合のリスクを考えたら、正しく申告、納税をされることをおススメします。

また、NPWE(納税者番号)を取得していなければ、税務署は納税管理ができないため、わざとNPWPを取得しない方もいらっしゃいます。

ただし、今後KITAS,KITAP取得、延長条件としてNPWPの提示が求められることもあるかもしれません。

また、税務署としては今後NPWPとNIK(市民番号)の統合を検討しており、そうなると外国人といえども、税務署の調査から逃れることは難しくなるでしょう。

以上のことから、きちんとした税務処理を行うことをおススメします。